解析牛市第二阶段:新的空投和生态机遇

Bitget新闻:到目前为止,这对我来说还不错。目前前三名的空投:JITO, STRK 和 ETHFI。幸运的是,乐趣还没有结束。

在这篇博文中,我将介绍我们现在的情况,并重新审视我的 Degen 牛市的剧本,以及新的和以前分享的空投协议仍然值得推广。

我认为牛市的第二阶段已经开始:

在第一阶段,我们:

在第二阶段,我们将看到:

我不是唯一一个认为第二阶段已经到来的人。对于 Yano 来说,第二阶段是认识到我们处于牛市中,但很多朋友仍然没有意识到这一点。

比特币价格目前处于积累区,当新的催化剂出现时,比特币价格将会上涨。

它只需要一个火花——任何催化剂都可以——来保持动力。减半的叙述可能就足够了。也许是降息,一个著名的机构参与者进入这个领域,或者可能是一些意想不到的事情。

市场想要抽水,我们会找到继续上涨的理由。

至少,这是我 ( 和大多数 degens) 所期望的。

当你期待时会发生什么

我记得观看了一场讨论比特币 ETF 对加密货币潜在影响的演讲。对不起,我现在找不到。在接近尾声时,有一个比较显示了 ETF 之前和之后的比特币用户。

「之前」的图片显示,比特币爱好者正在深入研究比特币的技术方面,比如这里的 Rodamor( 序数理论的创造者 )。

相比之下,「之后」的照片显示的是带着孩子退休的比特币持有者。

演讲者的主要论点是,由于持续的法币流入,比特币的价值将继续上涨,从而为比特币持有者带来财富。

「之后」的画面让我想起了「what to expect when you're expecting」的电影(我没有看过)。

这部电影的名字之所以贴切,还有另一个原因:我们都预计市场将继续上涨,空投将继续到来,并在 2025 年初达到顶峰。

对吧?

但这段旅程不会一帆风顺。

牛市比你想象的更加迟钝和不可预测。谁能想到 SBF 会偷用户的钱来赌币?

所以,我们都希望市场能继续印出百万富翁,空投物资也会不断到来,但我准备好了迎接意想不到的事情。

不过,每次牛市都会重复类似的模式。

最重要的是,每次牛市,我们都能找到创新的方式来印钱,通过发行由性感的新热门故事支持的代币。这些叙述通常是由于该领域的新技术进步,例如再质押或 RWA,而成为可能。

在牛市中,机会无处不在,但你需要找到关于加密货币市场份额的 Schelling 点。以下是我从过去两次牛市中得到的教训:

Navigating the Crazy Bull Market to Come

由于故事的叙述来来去去,我的目标是专注于蓬勃发展的生态系统,这些生态系统提供了 1) 技术创新, 2) 货币代币印刷机会, 3) 迷人的故事。

我在上一篇文章中详细介绍了如何识别蓬勃发展的生态系统:

Three Pillars of Booming Crypto Ecosystems

随着每次牛市的过去,创建代币变得越来越简单。

以前,狗狗币需要 PoW 硬件才能铸造代币,但现在即使是不知情的影响者也可以在短短 5 分钟内制造代币。

随着我们继续这一趋势,我预计我们将达到一个点,即过度涌入的代币将超过可用的注意力和货币流动,以维持其价格。这是派对结束的时候。

幸运的是,整个市场不在这里!

但市场上有杠杆风险增加的迹象,例如 Ethena 的 sUSDe 以及 LRT ETH 衍生品资产被主要 DeFi 协议接受为抵押品。

但我认为市场是健康的。我们可以增加杠杆。

实际上,我认为市场上缺乏新的高质量代币。

很少有人有兴趣购买之前周期的代币。它们并不令人兴奋,而且大多数都被高估了。此外,在早期周期中取得成功的团队缺乏进一步推销代币的动力。例如,Compound 的 $COMP…

该团队已经停止在社交媒体上互动,他们提出的复合链计划连同一条被删除的推文一起消失了。

因此,我预计市场将继续对新代币的估值高于前一个周期的代币。

越新越好。

JITO 和 ETHFI 的 FDV 高于 LIDO。Ethena 的 ENA 比 MKR 贵 2.5 倍。

这对空投来说是个好消息:更高的估值会导致更慷慨的空投。

因此,考虑到这一切,我在 2023 年 12 月分享了我的 DeFi Degen 的牛市剧本:第一部分,其中包括 10 个生态系统中的 60 多个协议。

距离最初的帖子已经过去了四个月。我预计这 10 个生态系统的表现将超过市场。

因此,是时候更新那些仍然值得耕种的生态系统 / 协议了。此外,我将包括在我之前的文章中没有提到的新协议。

重温 Degen 的牛市剧本

请注意,这不是 Part 2 Playbook。市场正在进入第二阶段,但与 4 个月前没有太大的不同。一些事情发生了变化:

How to Find 10 0x Gems: 5 Strategies

首先,我将分享新的空投策略,然后我将回顾仍然值得关注的生态系统 ( 与新的空投协议 )。

新的空投

积分 (potion),可以通过存入 ETH 和铸造 elxETH 来获得神秘宝箱。你的 ETH 将被锁定,直到 8 月主网启动。

它由 Pantera 和 Dragonfly 支持,并且它集成了主要的 LRT 协议,因此你可以同时进行 LRT Zircuit 空投。存入你的 LRT ETH 以获得 2 倍积分。你可以随时取款。

Token 将于本月发行,但凭借 1.75 亿美元的 TVL,它并没有过度。

我将分享新的空投协议,以及之前分享的 DeFi Degen 的空投剧本,这些空投在这个看涨的市场中仍然值得加入。

1. Eigenlayer 流动性质押代币 主动验证服务

Eigenlayer 主网最早将于 4 月推出,可能会伴随着代币。此外,我预计 LRT 协议也将在同一时间推出它们的代币。

EigenLayer 的 TVL 增长是惊人的。自从去年 12 月我的 Degen 剧本以来,TVL 从 2.62 亿美元增长到 120 亿美元—— 4480% !它仅次于 Lido,超过了 AAVE。

流动性再质押,仅 13 个协议就累积了 84 亿美元,这意味着大多数 EIGEN 空投猎人更喜欢通过 LRT 协议进行挖矿。

更重要的是,每个人都忘记了 EigenLayer 的 AVS 空投。还有 14 个以上正在筹备中。就在本周,一家新的 AVS「Gasp」跨链互换公司宣布获得 500 万美元种子期融资,估值为 8000 万美元。风险投资公司为 AVS 提供资金是一个好兆头。

如果你想学习 AVS 协议,请查看我之前的帖子。

Navigating Restaking: Your Guide to Eigenlayer's Actively Validated Services

我预计 LRT 协议的数量会继续增长,但市场已经稳固了。TVL 超过 1 亿美元的只有 7 个。

所以,如果你坐在原生 ETH 上,LRT 是最好的地方。

该怎么办?

( 简单 ) 将 eETH 存入 EtherFi「流动性」策略以获得 20% 的 APY, 2 倍 EtherFi 和 1 倍 Eigenlayer 积分

( 高级 ) 在 Fluid 上,高达 10 倍的杠杆 Eigen 和 20 倍的 EtherFi 积分。

选择适合你在多个 L2 和协议上的任何 DeFi 策略。

铸造 rswETH 和获得更多的珍珠

考虑等待 Swell L2 预存款很快开放

加入 Crunchy Carrot Quest 并在此处存款到 Curve/Convex 池获得 2 倍积分。

Kelp 推出了「通往十亿之路」TVL 奖励,每个 ETH 可获得高达 100 个额外的 EIGEN ( 每个 ETH 约 17 美元,每个 KEP 0.17 美元 )

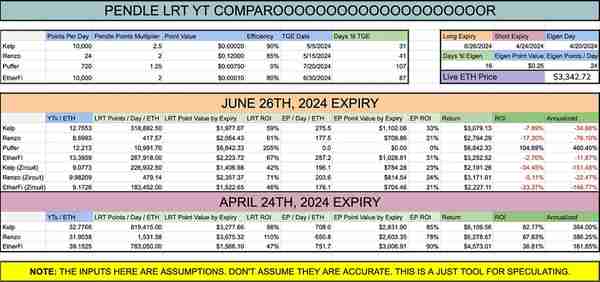

重要提示:Eigenlayer 和 LRT 代币很快就会发布,所以要利用你的积分,可以考虑使用 Pendle YT 代币。YT 的值在到期时降至 0 ,但由于 Pendle,我的 EtherFI 空投是有史以来最大的。

你可以在这里查看 Thor Hartvigsen 的 Pendle LRT 计算,在这里查看 Stephen DeFi Dojo 的实时计算。

0

2. Stacks

仍然是我最喜欢的戏剧之一,因为:

1.比特币 L2 叙事

2. Nakamoto 的升级将在 4 月推出 5 秒交易 ( 最终在 Stacks 上交易将变得有趣 )

3.生态系统仍然很小,很少有挖矿者,所以很容易提前定位自己。以美元计算,TVL 在 4 个月内从 3500 万美元增长到 1.76 亿美元,但这是由于 STX 价格上涨。在 STX 中,TVL 翻了一番。

很好。还早。

如果你非常懒惰,但想要奖励,那么 Stacks 有两个最好的机会:

奖励:将 stSTX/STX LP 存入 2 倍空投到 Bitlow: Stacks DEX 。Stacking DAO 将在 Bitlow 空投之上提供额外积分。

其他需要考虑的农场:

3. Starknet

我知道你们很多人都很失望,因为没有得到空投,所以永远离开了这个生态系统。

但我仍然喜欢 Starknet,因为它独特的 Cairo 开发语言 ( 防止容易分叉和更少的协议→容易关注哪里可以挖矿 ),STARK 和 SNARK 的扩展技术以及 STRK 代币实用程序的质押和 gas。

另外,第二次 STRK 空投即将到来,而 Starknet 的 TVL( 3.14 亿美元 ) 与 STRK 的 FDV( 190 亿美元 ) 相比仍然很低,所以我可以闻到一个空投即将到来。

然而,我对 zkLend 的空投感到失望:我只获得了几百美元的贷款 / 借款 5 位数的资产。几乎没有人知道空投已经启动,点击这里查看。

我希望这三种协议能给用户带来更多的回报:

注:Ekubo LP 提款费用高得离谱(最高 1% ),因此选择宽范围的 LPying 资产。

4. Solana

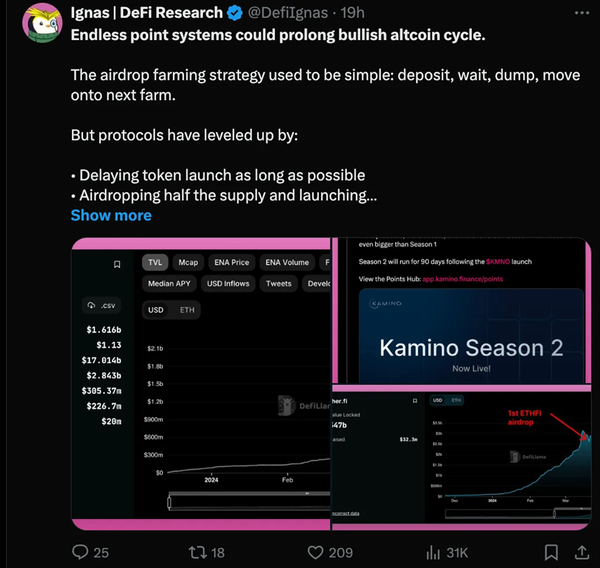

Solana 的大多数主要 dApp 都在投放代币 ( 尤其是 KMNO、PRCL、TNSR 和 DRFT?),但挖矿并没有结束。现在有一种新趋势,即在第二季中立即推出代币和积分活动,以防止 TVL 流失。这很有效,因为第一批只有一半的代币是空投的。

以下是我目前关注的:

我最喜欢的是 5 倍 SOL 乘以 degen 金库 ( 但清算风险较低 )。

尽管如此,Tensor 团队仍在推出新功能 ( 价格锁定 ),代币的发布可能会引发 FOMO 的复苏。

它符合 Solana x AI 的叙述。他们会推出自己的 L2。你需要安装谷歌扩展程序才能挖矿积分。刚刚从 Polychain Capital、Bitscale 等公司融资 350 万美元。

5. SUI

为什么 SUI?

我加入 SUI 比较晚,头寸也不大。但这次体验比我想象的要好得多。TVL 继续增长,使 SEI、INJ 或 Aptos 相形见绌。但主要的 dApp 仍然没有代币。

我喜欢它是用 Move 开发语言构建的,因为它可以防止简单的复制粘贴以太坊分叉。

考虑 SUI 上的这些操作

SUI 有三个 LST 可用 ( 可能是最简单的玩法 )

注:可以在 Cetus 协议上交换 SUI 到 haSUI 以获得更好的速率。

注:为挖矿提供高达 100% 年利率的流动性。

6. 比特币的生态系统

比特币序数是加密领域第二个看涨的东西。就在再质押后面。

我很早就购买了比特币 NFT,它们不仅升值了,而且在多次空投中获得了回报,最著名的是 RSIC 和 Runestone。事实上,我得到的空投太多了,我都不知道它们是做什么的。

现在,Runes 协议正在比特币减半区块启动,这将为比特币带来更多的交易机会。

协议越来越多,所以我建议在乐趣开始之前检查这个线程并学习。

另外,这里还有 peddy 的很棒的教育线程。

Ordinals & BTC DeFi: Start Here.

7. SEI

我退出了 SEI 的大部分生态系统。到目前为止,缺乏增长和很少的 dApp。SEI 将通过 SEI V2 推出 EVM,但我预计它会被低工作量的以太坊分叉所淹没。

不过,我看好的一个领域是 SEI 的 Silo 流动性质押。只需质押一些 SEI 并等待空投。

在 Silo 上质押。

8. Injective

我最近完全退出了 Injective 生态系统。

生态系统中充斥着低质量的 dApp( 甚至它们的前端都充斥着错字 ),缺乏一个充满激情的社区,更糟糕的是,INJ 质押者和 dApp 用户收到的微薄空投只值几百美元。几个月来,我一直在挖矿,存入了近六位数的金额。

Injective 内部似乎缺乏创新。我的怀疑是,在最终的代币解锁后,投资者将打算套现。或许一个退出泵即将出现。

总的来说,我对市场的预期是:在积累完成后,加密货币会上涨,空投会不断到来。

然后市场会发生一些结构上的变化 ( 总是这样 ),Degen 的剧本也会改变。所以,当它发生时,请订阅第 2 部分。

免責聲明:本文僅為教學內容,無任何投資建議。所有交易皆存在風險,加密貨幣及相關商品皆屬於波動性高的產品,請謹慎投資。另外,本文也不構成任何開戶建議,請謹慎選擇具有安全監管保障的加密貨幣交易所。本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,一经查实,本站将立刻删除。